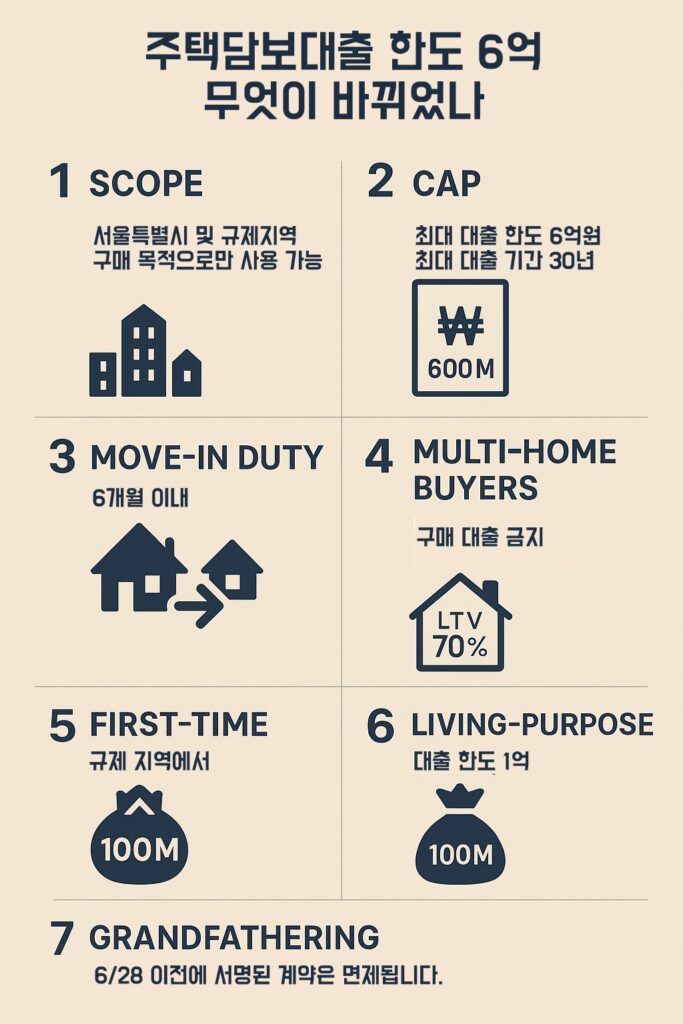

‘주담대 한도 6억 제한’이 2025년 6월 28일부터 수도권·규제지역 주택 구입 목적 대출에 일괄 적용됩니다. 소득이 높아도, 담보가 고가여도 주택담보대출 최대 6억 원을 넘길 수 없고 전입 의무(6개월) 등 실수요 중심으로 재편됐어요. 세부 규정과 계산법, 대안(정책대출·지역분산·대환 전략)까지 한 번에 정리합니다.

✨ 한눈에 요약

- 적용 대상: 수도권·규제지역에서 주택 ‘구입’ 목적으로 받는 모든 주담대(은행·2금융권 포함)

→ 최대 대출액 6억 원, 만기 최장 30년. - 전입 의무: 주담대로 집을 사면 6개월 내 전입해야 함.

- 다주택자: 수도권 주택 구입 목적 주담대 전면 금지.

- 생애최초 LTV: 수도권·규제지역 LTV 완화 축소(생애최초 70% 수준).

- 생활자금·운영 목적: 생활자금 주담대 한도 최대 1억으로 제한.

- 경과 규정: 6/27 발표 전 이미 체결된 매매·집단대출·신청완료분은 종전 기준 적용.

- DSR 변화: 스트레스 DSR 3단계가 2025-07-01부터 전 업권 본격 시행(지방 일부 한시 완화).

✅ 꼭 챙길 혜택

- 이자 위험 관리: 규제는 강해졌지만, 혼합형·고정형 중심으로 설계하면 DSR 스트레스 금리 영향을 줄이며 금리 변동 리스크를 헤지할 수 있어요.

- 정책형 활용: 보금자리론은 집값·소득 등 요건을 충족하면 저금리·장기 고정으로 상환 안정성을 확보(대출 한도·요건 아래 참고).

- 지역 분산 전략: 비수도권·비규제지역은 6억 일괄 상한 적용 제외(일반 규제체계·DSR 규정은 적용), 같은 예산으로 실수요·체감 한도를 늘릴 여지가 있어요. 정책·은행별 심사 차이 고려 필수.

- 대환 타이밍: 6억 상한으로 ‘구입’ 여력은 줄었지만, 대환·상환 목적은 케이스별로 제약이 달라 리모델링/금리 인하 요구권·부분 상환 계획으로 총이자 절감 가능.

📍 적용 범위와 예외

🧩 어디까지 6억 제한인가?

- 수도권·규제지역 ‘구입 목적’ 주담대: 최대 6억. 은행·보험·저축은행 등 전 금융권 공통. 만기 최대 30년.

- 다주택자(수도권): 구입 목적 전면 금지. 실수요 외 레버리지 차단 기조.

⏳ 경과·제외 사례

- 6/28 이전 매매계약·집단대출 입주자모집공고·대출신청 완료분: 종전 규정.

- 비수도권·비규제지역: 일괄 상한의 직접 타깃 아님(다만 DSR·LTV 체계 적용).

🧮 LTV·DSR 영향과 ‘실한도’ 계산법

핵심 포인트

- 수도권·규제지역 구입 목적은 ‘LTV 계산치 vs 6억 상한’ 중 더 작은 값이 최종 한도.

- DSR 3단계로 소득 대비 월상환 한도가 축소되어 6억보다 더 적게 나올 수도 있음.

예시

- A씨(연소득 9,000만 원)가 18억 아파트를 구입, LTV 40%라면 계산상 7.2억이지만 6억 상한으로 컷.

- B씨(연소득 6,000만 원)는 10억 아파트, LTV 60%→6억 가능하더라도 DSR 3단계 적용 시 월상환 한도 내 5.4억만 승인될 수 있음(은행·상품별 차이).

Tip: 사전 한도 조회에서 최장만기 30년·고정구간을 길게 설정해 스트레스 금리 영향 폭을 먼저 확인하세요.

🧱 정책대출(보금자리론)과의 차이

- 보금자리론(일반)은 ‘집값 6억 이하’ 주택만 가능, 최대 한도 3.6억(다자녀 4억, 생애최초 4.2억)이며 LTV 최대 70%, DTI 60%. ‘대출 상한 6억’ 규제와 성격이 다름을 유의하세요.

- 즉, 수도권에서 구입 목적 일반 주담대는 6억 상한, 보금자리론은 ‘대상 주택가격 ≤6억’ + 한도 3.6~4.2억의 이중 조건.

🧭 케이스별 전략

🧠 생애최초·신혼

- 생애최초 LTV 70% 기준에서 6억 상한 동시 적용. 전입 6개월 요건 포함. **보금자리론(생애최초 한도 4.2억)**과 혼합해 ‘초기 상환액 vs 안전성’을 비교하세요.

🏙 수도권 고가 주택 탐색자

- 레버리지 상향 전략은 사실상 봉쇄. 자금계획에서 자기자본 비중 확대·중도금/잔금 플랜 재설계가 필수.

🏡 비수도권·지방 이전 고려

- 일부 지방 주담대는 12월 말까지 스트레스 금리 한시 완화(2단계 수준)라 실한도 방어 여지가 있습니다.

📝 간단 신청 절차

- 사전 한도 조회: 은행 앱/웹에서 소득·부채 입력 → DSR 3단계 반영 가정으로 예비 한도 확인.

- 서류 준비: 소득(원천징수·소득금액증명), 재직, 기존 대출내역, 계약서(구입 목적), 전입 계획.

- 상품 선택: 고정·혼합·정책대출(보금자리론) 비교 → 만기 최대 30년 내 설계.

- 본심사·승인: 은행·보증기관 심사(필요 시) → 실행일·전입 일정 확정.

- 실행·전입: 잔금일 실행, 6개월 내 전입 완료 신고.

💬 궁금증 Q&A

Q1. 수도권에서 20억 아파트도 대출은 6억까지만 가능한가요?

A. 네. 구입 목적 주담대는 6억 상한이며, 담보가 고가라도 초과 불가합니다(또한 DSR로 더 줄 수도 있음).

Q2. 생활자금·전세퇴거자금은요?

A. 생활자금 목적 주담대는 최대 1억으로 제한됐습니다. 전세퇴거 등 개별 목적은 은행·보증 조건에 따라 다르니 별도 확인을.

Q3. 이미 6월 28일 전에 계약했는데 적용되나요?

A. 발표 전 매매·집단대출·신청완료분은 경과규정으로 종전 기준을 따릅니다. 계약·신청일을 증빙하세요.

Q4. 전입 의무는 꼭 지켜야 하나요?

A. 네. 6개월 내 전입 의무가 부과됩니다. 미이행 시 제재 가능성이 있습니다.

Q5. 보금자리론은 ‘6억 한도’에 묶이나요?

A. 보금자리론은 집값 6억 이하만 가능하고 대출 한도 3.6~4.2억 등 별도 구조라 일반주담대 6억 상한과는 다른 규정입니다.

Q6. DSR 3단계가 한도에 미치는 영향은?

A. 스트레스 금리 100% 반영으로 동일 소득 대비 한도가 축소되며, 지방은 한시 완화가 있습니다.

🔍 체크리스트 & 표

| 구분 | 적용 지역 | 목적 | 한도/만기 | 비고 |

|---|---|---|---|---|

| 일반 주담대 | 수도권·규제지역 | 구입 | 최대 6억 / 최장 30년 | 전입 6개월 의무, 다주택자 금지 |

| 생활자금 주담대 | 수도권·규제지역 | 생활자금 | 최대 1억 | 목적 제한·심사 강화 |

| 보금자리론 | 전국 | 구입·대환 | 집값 ≤6억 / 한도 3.6~4.2억 / LTV 70% | 정책형 고정금리 |

| DSR 3단계 | 전 업권 | 전 대출 | 스트레스 금리 강화 | 2025-07-01 시행(지방 일부 한시 완화) |

🔔 마지막 정리·다음 액션

- 요약: 수도권·규제지역 구입 목적 주담대는 6억 상한 + 전입 6개월. DSR 3단계로 실한도는 더 낮아질 수 있음. 보금자리론은 집값 6억·한도 3.6~4.2억의 별도 체계.

- 다음 액션

- 모바일로 사전 한도 조회(DSR 3단계 가정)

- 전입·잔금 일정부터 역산한 서류·실행 스케줄링

- 보금자리론·지역분산·혼합형 고정 3트랙 비교 견적

📚 함께 읽으면 좋은 글

- 🏠 특례보금자리론 2025 완벽 가이드: 한도·자격·금리·신청 절차 총정리

- 신혼부부 주택대출 완벽 가이드: 2025년 최신 지원 방법 총정리

- 🏠 청년주택드림대출로 2 %대 금리 내 집 마련! 2025 최신 가이드

- 💥 스트레스 DSR 3단계: 2025년 대출 한도·전략 완벽 가이드

🔗 신뢰할 수 있는 외부 자료

- 관계부처 합동: 수도권·규제지역 ‘주담대 6억 상한’·전입의무·다주택 금지(정책브리핑)

- 금융위원회: 수도권 주담대 최대한도 6억·만기 30년 등 세부 설명

- 한국주택금융공사: 보금자리론 요건(집값 6억 이하·한도 3.6~4.2억)

- 금융위원회 보도자료: 스트레스 DSR 3단계 7/1 시행 방안